De staat van mobiel betalen in Nederland in 2016

Contactloos betalen: doe je dat met je smartphone of met je pinpas met een NFC-chip erin? En wat is de rol van de bank? En zijn Apple en Google straks de nieuwe infrastructuur van onze betalingen? Ook Facebook mengt zich waarschijnlijk in de strijd door het aanbieden van transacties tussen vrienden via Messenger. Ook telefoonfabrikanten, telecomproviders, betaaldiensten als PayPal en de creditcardmaatschappijen zien de telefoon als de nieuwe portemonnee. Als heel Nederland met een smartphone in zijn zak loopt, waarom betalen we er dan nog zo weinig mee?

Digitaal geld

Natuurlijk is geld overmaken via de app van je bank al een stuk makkelijker dan het was. Betalen was tot nu toe een ander verhaal. Fysiek geld heeft alle ‘technologische disrupties’ voorlopig aardig weten te doorstaan. Op de Amerikaanse markt, waar cash en creditcards nog steeds de dienst uitmaken, gaat het wél hard, al is er sprake van enorme fragmentatie. In Nederland lijkt het allemaal wat minder hard te lopen.

De infrastructuur ligt er

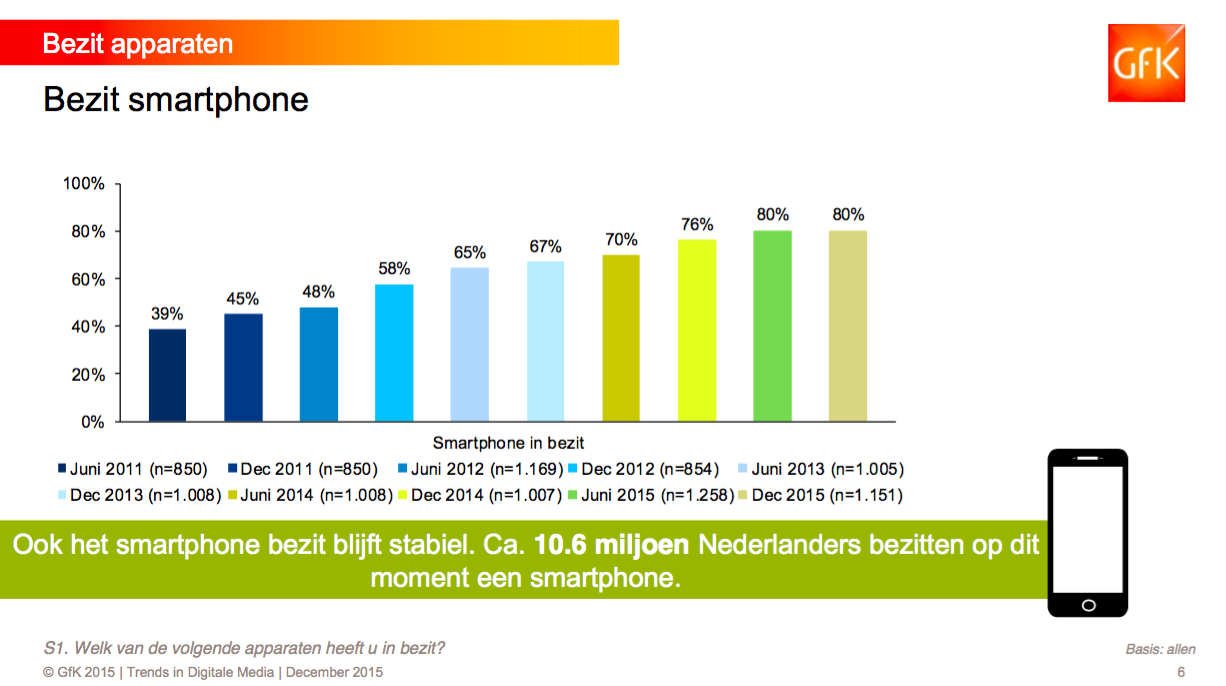

Zeker aan de consumentenkant gaat het niet zo snel. Uit de decembermeting van het GFK Trends in Digitale Media-onderzoek blijkt dat 80 procent van de Nederlanders een smartphone heeft.

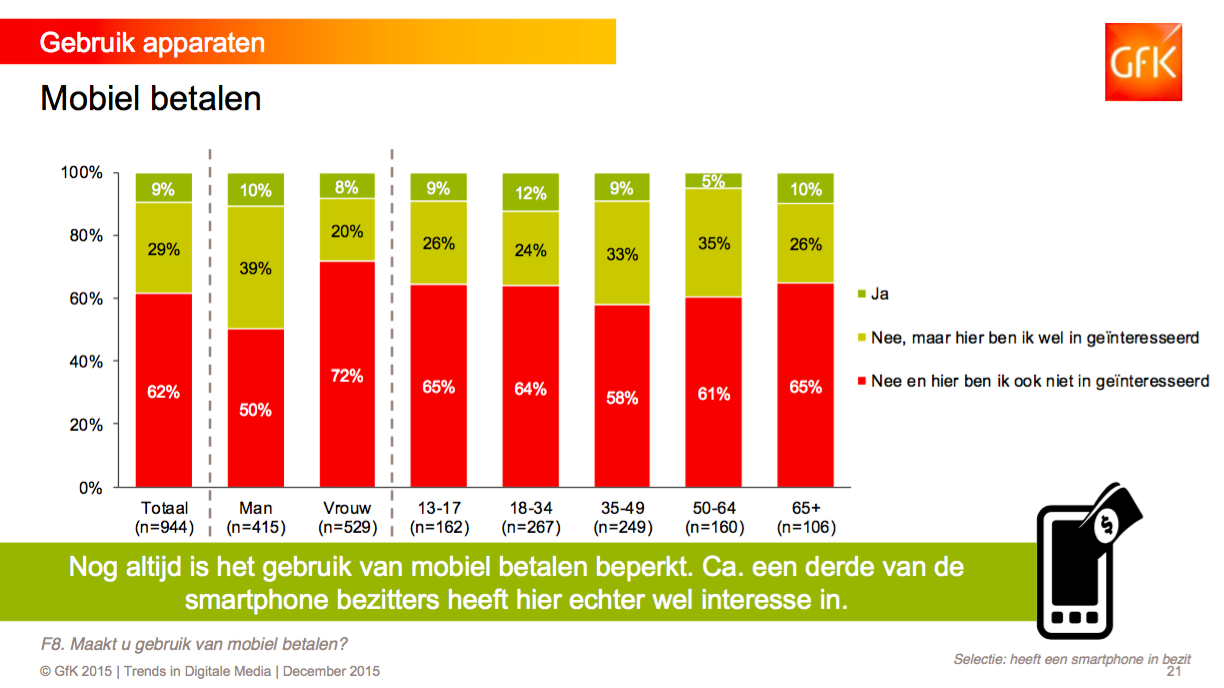

Opvallend is dat de interesse van Nederlandse consumenten in mobiel betalen niet overweldigend is. Nog geen 10 procent maakt gebruik van mobiel betalen en zelfs in de jongere doelgroepen van 13 tot 17 en van 18 tot 34 jaar geven respectievelijk 65 en 64 procent aan hier geen gebruik van te maken en zelfs geen interesse in te hebben. Daar komt bij mij overigens wel het beeld op uit dat beroemde filmpje van Frans Bromet over mobiel bellen: wie gaat dat nou gebruiken? Iedereen dus.

Maar wat kan er al anno 2016? In dit artikel neem ik de grote spelers – de banken, telecom, techreuzen – en hun plannen onder de loep.

Contactloos betalen met de bank

Inmiddels accepteren 125.000 van de 325.000 pinautomaten in Nederland contactloze betalingen. En dat aantal stijgt snel. Van de contactloze pinpas zijn er inmiddels 15 miljoen in omloop en de honderd miljoenste contactloze betaling vond plaats in november 2015.

Betalen met de smartphone gaat minder snel, dat komt vooral door de gelimiteerde uitrolmogelijkheden op dit moment. Contactloos betalen via de smartphone werkt in Nederland alleen met Android-telefoons (NFC + Android 4.4 of hoger), niet met iPhones. Apple geeft namelijk de NFC-chip niet vrij voor andere toepassingen dan Apple Pay (daarover verderop in dit artikel meer). Volgens ING is ongeveer 65 procent van alle Android-toestellen in Nederland geschikt om de nieuwe manier van betalen te ondersteunen.

De onderliggende techniek van contactloos betalen met een bankpas of met je telefoon is hetzelfde. Informatie die op de chip van de bankpas staat, wordt op je smartphone opgeslagen in een gestandaardiseerd en beveiligd gedeelte van de telefoon. Europay, Mastercard en Visa (EMV) bedachten deze standaard. Apps voor mobiel betalen staan inmiddels op bijna een op de zes smartphones in Nederland, een kleine twee miljoen, een verdubbeling ten opzichte van vorig jaar. Dat komt overigens vooral omdat de optie van mobiel betalen is geïntegreerd in de ‘gewone’ bankieren-apps van banken.

Klanten van ING (met een Android-smartphone vanaf 4.4 KitKat, geschikt voor NFC) en Rabobank (met een Samsung Galaxy S4, Samsung Galaxy S6, Samsung Galaxy S6 edge en Samsung Galaxy Note 3) kunnen met een Android-telefoon contactloos betalen, zonder bankpas. Uit een recent artikel in NRC (Blendle-link, dus €) blijkt dat de betaal-app van ING (in december geïntroduceerd) inmiddels 50.000 keer is gedownload. Volgens Rabobank gebruiken ruim tienduizend mensen hun mobile wallet, die binnenkort ook geschikt is voor klanten met een KPN-sim in hun toestel. Daarnaast bieden ABN AMRO, Triodos, RegioBank, Knab en SNS passen voor contactloos betalen aan.

Banken en de telecomproviders

Opvallend is de samenwerking die een bank als de Rabobank aanging met telecomprovider KPN. Mobiel betalen via de Rabo Wallet was al langer mogelijk via een beperkt aantal Samsung-smartphones. Door gebruik te maken van een speciale simkaart, zit de NFC-technologie nu daarin geïntegreerd. Het grote voordeel hiervan is dat je zo met de simkaarten van KPN ook contactloos kunt betalen als je telefoon leeg is. Dat lijkt mij sowieso een cruciale voorwaarde voor de definitieve acceptatie van de smartphone als portemonnee.

Banken en telecomproviders lijken een beetje in hetzelfde schuitje te zitten. Ze lopen namelijk de kans om onzichtbaar te worden. Een KPN biedt alleen de infrastructuur (de achterkant) terwijl de techbedrijven de zichtbare voorkant beheren. Datzelfde risico lopen banken: een dienst als Apple Pay kan niet zonder de bank, maar het maakt de bank wel onzichtbaar en de consument ziet alleen een strak vormgegeven app, gemaakt in Cupertino.

De smartphoneproducenten

Apple

Over Cupertino gesproken: Apple Pay werkt in de VS, Canada, het Verenigd Koninkrijk en inmiddels ook in China, maar wanneer de dienst naar Nederland komt is nog steeds niet bekend. De eerste aanwijzingen dat Apple Pay naar Nederland komt, zijn onlangs wel verschenen in de kaarten-app van Apple.

Net als de concurrenten werk Apple Pay door het koppelen van een betaalpas of creditcard (Visa, MasterCard of American Express) aan de app. De Nederlandse banken onderhandelen met Apple over hun betaaldienst. Waarschijnlijk is het probleem in dit proces dat banken een gedeelte van de transactiekosten moeten afstaan. Apple ziet gouden bergen lonken: net als bij de App Store kunnen ze van elke transactie via een iPhone een fee afsnoepen.

Apple heeft in Amerika inmiddels ruim 1,5 miljoen fysieke betaalpunten waarbij Apple Pay gebruikt kan worden. Onderzoek laat zien dat 38 procent van het de transacties via Apple Pay in-app aankopen zijn en ‘slechts’ 62 procent van de transacties plaatsvindt op plekken waar je normaal je portemonnee had getrokken. Het lijkt er trouwens sterk op dat Apple ook betalingen tussen personen onderling mogelijk wil maken.

Google is uiteraard bezig met een vergelijkbare dienst: Android Pay, opvolger van Google Wallet. Android Pay werd in september 2015 uitgerold en is voorlopig alleen beschikbaar in Amerika. In de Verenigde Staten kun je op meer dan een miljoen locaties betalen met je Android-device. Volgens Google heeft Android Pay in Amerika inmiddels “miljoenen” gebruikers.

Google zet met haar dienst in op het gevoel van veiligheid. Android Pay zorgt ervoor dat bij een betaling een correspondeerde token wordt aangemaakt om de betaling goed te keuren. Dit verkleint de kans op contactloos skimmen. Die token vervangt namelijk je echte creditcardnummer met een tijdelijke ‘dummy’ van zestien tekens. Als iemand dus probeert om je te skimmen, onderscheppen ze dus nooit je permantente data, in dit geval je creditcardnummer. Google heeft ook nog een technisch raamwerk rond Android Pay aangekondigd, waarmee derden eigen betaaloplossingen kunnen ontwikkelen.

Het lijkt er zelfs op dat Google een smartphone uit je zak halen nog te veel moeite vindt. Ze werken namelijk aan een concept dat Hands Free heet. Inderdaad: “Kijk mama, zonder handen.”

Samsung

Ook Samsung heeft een dienst die Pay heet. En ook deze dienst is (nog) niet beschikbaar in Nederland. Afgelopen zomer werd Samsung Pay gelanceerd in Zuid-Korea, gevolgd door een lancering in de Verenigde Staten. Volgens de Business Korea gaat Samsung de betaaldienst binnenkort wél wereldwijd uitrollen. Als de Zuid-Koreanen echt binnenkort een global launch plannen, zouden ze een flinke stap voorlopen op de concurrentie.

Samsung gaat in de VS zijn betalingsdienst Samsung Pay uitbreiden met de mogelijkheid om online te betalen, zodat je ook internetbestellingen kunt afrekenen met je mobieltje. Opvallend is dat Samsung in het eerder genoemde artikel in NRC aangaf om – in tegenstelling tot Apple – geen transactiekosten te rekenen bij betalingen, maar het betaalplatform vooral te zien als platform voor additionele diensten waarmee het geld wil gaan verdienen.

De QR-code

De QR-code is qua betalingen terug van nooit helemaal weggeweest. Dat blijkt alleen al een initiatief van Betaalvereniging Nederland, de organisatie die verantwoordelijk is voor iDeal. Deze vereniging wil namelijk dat het mogelijk wordt om in fysieke winkels mobiel te betalen via iDeal met behulp van QR-codes. Het idee is dat je, als je wilt betalen, een qr-code scant met je smartphone en er vervolgens een iDeal-betaalpagina opent. Daar kun je vervolgens via de app van je bank betalen.

Ook betalingen via bitcoin, een methode die aan populariteit wint, loopt via QR-codes. Gebruikers van bitcoin kunnen geld overmaken naar elkaar door het scannen van een code die staat voor het ‘wallet-adres’ van de ontvanger.

En dan nog dit

Een grote speler in globaal transactieverkeer is natuurlijk PayPal. Die merken ook dat ze aan alle kanten ingehaald worden, of in ieder geval bijgehaald. Paypal heeft daarom tijdens het Mobile World Congress 2016 bekendgemaakt dat het verschillende samenwerkingen aangaat met internationale telecomproviders, waaronder Vodafone.

Door middel van de samenwerking moet het voor Nederlandse Vodafone-klanten met een PayPal-account mogelijk worden contactloos te betalen met Android-smartphones. Vereiste hiervoor zijn NFC-ondersteuning en installatie van de Vodafone Wallet-app. De nieuwe service wordt voor het eerst gelanceerd in Spanje en zal zich later dit jaar uitbreiden naar meerdere Europese markten.

Facebook heeft inmiddels ook een bankvergunning aangevraagd. Vrienden kunnen al geld naar elkaar overmaken via Messenger, maar betalingsverkeer zou een integraal onderdeel kunnen worden van het platform. Bijvoorbeeld via de digitale assistent M waarmee je al chattend producten kunt kopen. Betalen via chat is hard op weg om een serieus mobiel betaalkanaal te worden: het Aziatische WeChat verwerkte tijdens de nacht van het Chinese Nieuwjaar meer mobiele transacties dan PayPal in heel 2015.

WeChat verwerkte tijdens de nacht van het Chinese Nieuwjaar meer mobiele transacties dan PayPal in heel 2015.

Security

Een niet te negeren aspect van mobiele betalingen is de beveiliging van betaalgegevens, zoals rekeningnummers, pincodes en andere transactionele data. Een belangrijke ontwikkeling daarin is host card emulation (HCE). In plaats van gevoelige betaaldata (inloggevens bijvoorbeeld) op te slaan op het beveiligde gedeelte van de hardware van een smartphone (de secure chip) of een simkaart, gebruikt HCE een technologie die gegevens emuleert met behulp van software.

Zo zorgt HCE er dus voor dat gevoelige informatie niet fysiek op het apparaat zelf wordt opgeslagen, maar via software wordt aangeroepen. Dit beperkt het risico van de gevolgen bij verlies of diefstal van een telefoon. Aanbieders van betaaloplossingen zijn op deze manier ook niet afhankelijk van hardwareleverancies van de secure chip (smartphonefabrikanten) of een simkaart (KPN en consorten). Met HCE kun je trouwens, ondanks dat het cloud-based is, ook betalen als je even geen verbinding hebt, door tijdelijke opslag van de benodigde veiligheidssleutels.

De algemene verwachting is dat biometrische data zoals je hartslag, ademhaling of irisscan nieuwe mogelijkheden zullen bieden om (financiële) data beter te beveiligen.

Show me the money

Zeker op de Nederlandse markt is mobiel betalen nog een open markt, met veel spelers en onduidelijheid over wat nou de beste optie is. Apple, Google en Samsung zien dit wel als het moment om de betaalmarkt te veranderen: de bank naar de achtergrond en de eigen apps dichtbij de gebruiker. Vanuit dit perspectief eisen de techreuzen ook direct een rol op in allerlei mogelijkheiden voor loyaltyprogramma’s.

Ongeacht wie de strijd om de digitale portemonnee wint, lijkt het een kwestie van tijd voordat het tijdperk van fysiek geld ook definitief wordt gereduceerd tot enen en nullen.

Hi Jeroen,

Je hebt zeker gelijk. Maar zoals gezegd in het artikel is de scope gericht op “In dit artikel neem ik de grote spelers – de banken, telecom, techreuzen – en hun plannen onder de loep.”

Bitcoin wordt dan ook vooral genoemd als voorbeeld van inzet QR waar de Betaalvereniging Nederland ook op inzet.

Later deze maand volgt trouwens nog een artikel in deze serie over o.a. Ethereum.

Een belangrijk deel van Samsung Pay mist hier: Samsung maakt namelijk ook gebruik van MST (Magnetic Secure Transmission) en niet enkel van NFC.

Bij MST kunnen ook standaard betaalterminals (het bekende ‘swipen’ met kaarten met een magneetstrip) gebruikt worden door de telefoon er simpelweg bij in de buurt te houden.

Samsung heeft het patent hierop omdat zij het bedrijf LoopPay hebben overgenomen. Het zal dan waarschijnlijk ook niet zoveel gebruikt gaan worden, maar een erg mooie techniek is het wel!

Joeblue,Joey it’s all good. But you have to realise that Kaka is not a so-called gr,.atSherzodeHa ha, ha, in what way am I strange mate! I’m being honest when I saw them hand over the Fifa World Player of the Year award to Kaka, I sat there speechless thinking what must be going on through Cristiano Ronaldo’s head. If twitter was around in those days, I would have probably tweeted that Cristiano Ronaldo is probably sad.Reply

Gerelateerde artikelen

Marketingfacts. Elke dag vers. Mis niks!

Marketingfacts. Elke dag vers. Mis niks!