Waarom de grote banken en verzekeraars ‘small’ sexy vinden

Veel grote financials hebben de laatste jaren ‘sublabels’ in de markt gezet. En dat is opmerkelijk, want traditioneel stond ‘groot’ in de financiële markt gelijk aan ‘goed’. 'Eten of gegeten worden' en 'schaalvergroting' zijn de termen die voor de bankcrisis in 2009 werden gebruikt. Nu denken we eerder aan too big to fail. Opvallend is in ieder geval dat de grote banken en verzekeraars steeds vaker kleine sublabels in het leven roepen. Waarin ligt het bestaansrecht van Moneyou (ABN), Zekur (Univé) en recentelijk Knab (Aegon) en Bewuzt (VGZ)? In de niet te evenaren schwung van een klein team, de klantgerichtheid en de wendbaarheid van de IT? Zeven trends die ervoor zorgen dat de kleintjes steeds sterker in de markt staan.

Groot was goed

Veel financials zijn groot geworden en gebleven door hun landelijke netwerk van vestigingen, tussenpersonen en later pinautomaten. Om de klant de juiste service te bieden, wilde je veel locaties hebben om geld te halen, zaken te regelen en advies te bieden. De grote omvang bood ook ‘aan de achterkant’ voordelen. Bij de ‘inkoop’ van geld op kapitaalmarkten, door de schaalvoordelen van landelijk adverteren of om de aanschaf van dure maar noodzakelijke IT-systemen over veel klanten te kunnen verspreiden. Groot was dus een goede strategie. Maar markten veranderen en internet en mobiel leiden tot fundamentele veranderingen.

Trend 1: Customer experience wordt steeds belangrijker

Eenvoudige producten zoals spaar- en leenproducten worden steeds meer online afgesloten. Ook beleggen wordt steeds vaker online gedaan. Kleine spelers zoals ALEX of Binck zijn een nationaal merk geworden doordat de frequente beleggers voordeel hebben bij de lage transactiekosten en een goede interface.

Omdat dit soort online-only spelers geen kantorennetwerk hebben, zijn ze voor hun klantinteractie afhankelijk van de dialoog via website, app, mail en het incidentele telefoontje of interactie via Facebook of Twitter. En …. dat merk je. Ze bieden een goede online klantervaring en dat is juist het punt waarop veel grote financials achterlopen. Aan hun online bankieren en websites zie je dat veel van de grote partijen last hebben van de wet van de remmende voorsprong en dat ze geen customer experience manager hebben die de site vanuit de ogen van de consument bekijkt.

Conclusie 1: De grote financials kunnen de snelheid en klantgerichtheid waarmee de ‘kleintjes’ hun customer experience en klantdialogen vormgeven niet bijbenen. Een versnipperd klantbeeld, de wet van de remmende voorsprong en te veel macht van de oude kanalen leiden tot gebrek aan online ondernemerschap.

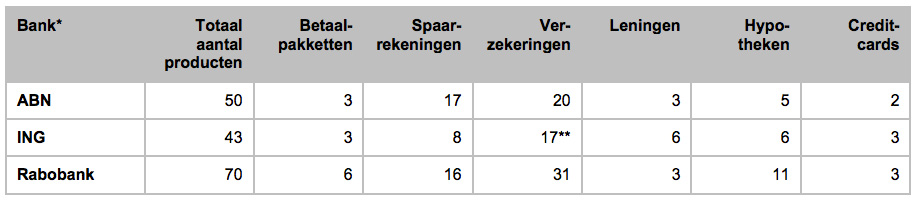

Trend 2: Communicatie en intern organiseren makkelijker met minder producten

Het voordeel dat de kleinere spelers hebben, is dat ze minder producten hebben, waardoor de communicatie met de klant makkelijker is. Het is voor grote spelers veel moeilijker om alle communicatie van alle productgroepen op elkaar af te stemmen. Als je 20 verzekeringen verkoopt, 3 betaalpakketten, 5 leenproducten, 20 hypotheken en 5 creditcards, gaat er in de onderlinge afstemming van het klantcontact wel eens wat mis.

Lijkt het veel, 50 producten? Als je bij de drie grote banken gaat tellen kom je tussen de 43 en de 70 producten uit. En dan heb je het met deze telling alleen nog over de producten die ze op dit moment verkopen, aan particulieren. Vaak zitten ze ook nog aan honderden oude producten vast die nog steeds ‘doorlopen’. Met zoveel producten kun je je ook afvragen wat er met de schaalvoordelen gebeurt. Stel je bent 10 keer zo groot als een ‘kleintje’, maar je hebt ook 10 keer zoveel producten, hoe groot ben je dan nog?

* Bron: eigen telling op de .nl-websites van ABN, ING, Rabobank; alleen particulieren en excl. beleggingsproducten.

** Waarvan sommige nog tot 5 aanvullende dekkingen.

Conclusie 2: De grote banken en verzekeraars zijn hard toe aan een less is more-aanpak. Inspiratie nodig uit een andere industrie? Bestudeer maar eens hoe Apple met één iPhone Nokia met haar 60 telefoons de markt uit blies.

Trend 3: Innovatie gaat sneller in kleine bedrijven

De productgroep die historisch het belangrijkste is, zal in de meeste gevallen de meeste marketingfondsen krijgen en de innovatie-agenda bepalen. Als je je ooit afvraagt of grote bedrijven niet doorhebben dat een bepaald product of productcategorie een aflopende zaak is? Ja, diverse mensen en afdelingen binnen dat bedrijf hebben dat waarschijnlijk door. Maar die trekken niet aan de touwtjes. Dat doen de mensen die verantwoordelijk zijn voor dat historisch gezien belangrijke product en die beschermen hun korte termijn belang.

Conclusie 3: less is more en customer focus rules! Laat niet je marketing en productontwikkelingsagenda bepalen door het product waar in het verleden of op dit moment het meeste geld mee is verdiend.

Trend 4: Steeds minder cash

Sparen en beleggen zijn activiteiten die al veel langer op afstand (telex en telefoon) kan doen, vaak bij aanbieders die geen netwerk van pinautomaten hebben. Consumenten nemen deze producten door die historie makkelijker af bij die partijen. Tot zeer voor kort wilde je naast je spaar-, beleggings- of hypotheekproduct van zo’n online speler nog een huisbank met pinautomaten. Doordat je steeds makkelijker met pin, chip en sms kan betalen en mobiele betaalsystemen in opkomst zijn, wordt een kantoren- en pinautomatennetwerk steeds minder een must. En dat afhalen van die nieuwe bankpas of identificatie voor het opheffen van een rekening? Als online bank kan je een terminal neerzetten bij Starbucks, AH, Hema of de Shell, die zijn blij met de extra bezoeken die dat oplevert.

Conclusie 4: Minder cash leidt tot minder voordeel van een netwerk van bankfilialen. Koppel een goede online experience aan een goede app en callcenter en je bent klaar om te concurreren. Pas afhalen, identificeren? In de Hema, de Starbucks of aan de deur door TNT.

Trend 5: Eenvoudiger producten

Als je als consument financiële producten gaat aanschaffen, kom je al snel bij Independer of andere vergelijkingssites uit. Dat is dus een belangrijke bestemming voor banken en verzekeraars en daarom loont het om daar hoog in de lijstjes te staan. Hoe scoort je product hoog bij Independer, Geld.nl of een andere vergelijker? Met een goedkoop en simpel product en een hoge waardering.

Om een product op sociale media of een recensie-site aan te raden, moet je dat product wel kunnen snappen. Exit complexe producten dus, eenvoudige producten worden de norm. Propducten die je snel doorziet en die je net als een auto kan aankleden met de extra’s die je nodig hebt. Maar dan ook alleen die extra’s die je echt gebruikt en met de transparantie over de meerkosten die dat met zich meebrengt.

Conclusie 5: De toekomst is aan simpele producten, met begrijpelijke voorwaarden en een overzichtelijk aantal eigenschappen. Als iemand de kracht van simpel snapt, dan zijn het de kleine spelers. Die móeten namelijk wel heldere keuzes maken, omdat ze minder middelen hebben om veel varianten te ontwikkelen en marketen.

Trend 6: Overheid let beter op

Banken en verzekeraars hebben in de jaren voor de crisis gegrossierd in niet-transparante producten. Consumenten snapten niet alle finesses en verborgen kosten en dat was wel heel handig. Door tussenpersonen hoge provisies te geven of door mensen een uitgebreid gratis adviesgesprek aan te bieden op het eigen bankkantoor werden veel dure en complexe producten toch verkocht. Nu moeten producten en advies transparanter zijn en kan je de hoge overhead niet meer verstoppen in producten met onredelijk hoge marges.

Conclusie 6: Het voordeel van een uitgebreid netwerk van kantoren en adviseurs legt het af tegen de lage overhead van de kleinere aanbieders.

Trend 7: Lean & mean IT

Op de markten voor online sparen en beleggen wordt al sinds 2000 bewezen dat de 'kleintjes’ marktaandeel van de gevestigde banken kunnen afpakken. Bedrijven als Alex, Binck en MoneYou hebben zo winstgevende niches voor zichzelf veroverd. Alex en Binck bewijzen wat er mogelijk is als je online dienstverlening goed ontworpen is en je kosten laag zijn.

Deze nieuwkomers worden niet ‘naar beneden gehaald’ door verplichte koppelingen met ‘oude systemen’ of een IT-afdeling die traag reageert op de business. De grote banken releasen – enkele uitzonderingen daargelaten – twee keer per jaar vernieuwingen en dat is in de huidige markt veel te traag. Veel kleinere spelers die agile werken, doen elke twee weken een kleine release. Hierdoor reageren zij veel sneller op veranderingen in de markt en kunnen ze hun site regelmatig met behulp van A/B-testen optimaliseren.

Conclusie 7: De wet van de remmende voorsprong werkt in het voordeel van de kleintjes. Zij beginnen hun IT vaak from scratch en worden niet beperkt door verplichte koppelingen aan oude systemen.

Overall conclusie

Banken die een betere customer experience en transparante producten bieden, verkopen zichzelf. Zulke financials hebben weinig marketing nodig anders dan word of mouth en wat free PR. Als je dan ook geen kantorennetwerk hebt en een overzichtelijk aantal producten, bespaar je veel geld.

Als je dat beseft, ben je geneigd te denken dat een nieuwkomer gaat winnen, maar de financiële markten zijn vreemd. Er is veel overheidsinmenging en je krijgt niet zomaar een bankvergunning. Ook bepaalt je omvang vaak tegen welke prijs je geld kan lenen. Wat dat betreft hebben ‘groot’ of ‘klein binnen en groot concern’ weer de beste papieren. Die nieuwe bank kan best een buitenlandse bank zijn die de Nederlandse markt opgaat. Het is het beste van twee werelden: ze kunnen door de omvang in hun thuismarkt goedkoop geld lenen en zijn dan op de Nederlandse markt een kleine en flexibele speler.

Staat er een nieuwe bank op? Komt er een branchevreemde speler de markt op? Of wint een ‘klein' label uiteindelijk van een van de grote spelers? Ik hoop in ieder geval dat er meer banken komen die vanuit de klant denken.

Wat de uitkomst ook wordt: ik zou de bestaande grootbanken aanbevelen een flinke rationalisatie te doen van hun productportfolio, vestigingen en om een customer experience manager te benoemen om de silo’s tussen de productgroepen af te breken. Er is namelijk een gebrek aan scherpte en teveel onnodige complexiteit – en dat kost geld en klanten. De loyaliteit van de klant ligt bij de bank of verzekeraar die superieur klantcontact en heldere producten biedt. Voor een eerlijke prijs en – zoals banken als Triodos en ASN bewijzen – steeds vaker met een eerlijke missie.

Wat denken jullie als lezer? Ik vermoed zelf dat de ‘kleine' initiatieven van de grote financials vooral in het leven worden geroepen om mensen die prijsgevoelig zijn een scherp aanbod te doen, zonder dat aanbod aan de rest van de klanten te hoeven doen. Dus vooral voor de klanten die je op prijs verliest, deze houd je met een goedkoop sublabel ‘in de familie’. Heeft er al iemand van de lezers een product bij een van de ‘kleintjes’ en wat zijn jouw ervaringen?

Interessant stuk, alleen wat eenzijdig beschreven. Er zitten ook nadelen aan kleine en innovatieve spelers. Wat is er immers gebeurd met DSB? Je vergeet een hele hoop zaken in je stuk die juist weer in het voordeel van de “groten” werken: Persoonlijke touch, sterkte en vertrouwdheid van het merk, grote budgetten om een boodschap over te brengen.

Verder ben ik het eens dat kleine spelers snel kunnen innoveren en dat grote spelers dit minder hebben. Nadeel is echter dat kleine spelers moeten blijven innoveren om overeind te blijven. Verandert de markt een keer drastisch dan zijn grote spelers mss meer in het voordeel.

dank! Is meer bedoelt om de discussie aan te zwengelen dan dat ik nou precies pretendeer te weten wat er gaat gebeuren:

Over DSB, klein ja, maar transparant en met een duidelijke doelstelling om klanten veel toegevoegde waarde te bieden? Nee, niet echt.

Ik denk dat het echte antwoord op de vraag wie wint ‘groot of klein’ niet in de de omvang ligt maar in de mate waarin je transparant bent, heldere, goed te overziene producten hebt , gecombineerc met een duidelijke en eerlijke missie hebt, lage kosten en vooral een uitstekende online customer experience…… Pfew, dat is een boel maar ja niemand zei dat het makkelijk was om de harten van de consument te veroveren. Dit soort dingen zijn voor ‘de kleintjes’ makkelijker te realiseren omdat ze niet zo verkokerd zijn als de grote en daardoor wat ‘dichter’ bij de klant staan. Maar vlak de grote niet uit als ze met een echt heldere en klantgerichte koers komen en overhead aan kantoren en 60 producten wegsnijden, of juist de kantoren laten exceleren door zichzelf opnieuw uit te vinden op een manier die voorbij een nieuw verfje en een hippe inrichting gaat…….. Het wordt een spannende race want wie zegt dat de winnaar(s) van straks nu al een bank is ?

Dank voor de links Bram, ik ga zeker even lkijken. Triodos is trouwens klant bij Online Dialogue waar ik werk, dus leuk om te horen dat je het een inspirerende film vindt.

Ook hier geld volgens mij ‘size doesn’t matter’ het gaat erom of je dingen goed doet.

Ik vond het in 2009 opvallend dat de banken die ‘extra goed kijken aan wie ze hun geld uitlenen’ zoals de Rabobank naar de lokale ondernemers of Triodos en ASN omdat ze een extra doel hebben en een lening bij hen meer is dan ‘een zak geld’ zo goed door de crisis kwamen. Klein en groot dus. Ik denk dat de bedrijven die blindvoeren op de ‘ratings’ van anderen hard gestraft zijn. Waarom, aan wie je je geld uitleent als bank is je CORE BUSINESS. Dat moet je niet uitbesteden aan rating bureau’s want dan wordt je dus kwetsbaar voor ‘handige jongens’ die een risicovol product verpakken als iets wat een ‘goede rating’ krijgt. En dan ga je risico lopen.

Ik vond de reactie van het ABP typerend toen ze voor de crisis beschuldigd werden van inversteren in clusterbommen en of landmijnen. zZe konden het ‘ontkennen nog bevestigen’ want ze investeerden in zulke complexe ‘mandjes van producten’ dat ze niet wisten waar hun geld in zat. Ik denk dat daar een paar generaties later hard om gelachen gaat worden. Hoe kun je als een van de grootste pesnioenfondsen ter wereld nou niet weten waar je je geld in stopt. Dat is net zoiets als een piloot die zegt: ‘welkom aan boord vandaag ik, we zijn met zijn 500’den onderweg maar ik weet niet waar naartoe, ik weet niet hoe hoog we zitten en ik heb ook niet gecontroleerd of er nog brandstof in de tank zit, prettige vlucht!’ Ik ben daar een blog over aan het schrijven. De titel wordt “Wilt u een clusterbom bij uw pensioen”

Ik kan me goed vinden in je stuk, Michiel. Leuk ook dat je ons noemt! Bottom line komt het er op neer dat je probeert zo veel mogelijk rondom de klant te organiseren en zijn feedback te gebruiken voor het verbeteren van producten en services. Dat betekent dat je moet werken aan een optimale samenwerking tussen klantenservice, operations en business. Tegelijk herken ik ook wat Peter aangeeft over DSB. Trust is key. Dat is iets waar we hard aan moeten blijven werken.

Overigens ben ik het ook weer niet helemaal eens met Peter. Ik denk juist dat als de markt drastisch verandert, de kleine spelers, zoals MoneYou, snel kunnen meebewegen en ik denk ook dat een personal touch niet alleen voorbehouden is aan grootbanken, zoals onze klanten ons laten weten 😉

Minder producten overzichtelijk en tegen een aantrekkelijk tarief aanbieden, is belangrijk, maar wat ons betreft gaat dat niet ver genoeg. Dat zou eigenlijk een hygiënefactor moeten zijn in onze markt. Benieuwd wat de andere Marketingfactslezers daarvan vinden.

Hallo Hans, dank voor je reactie. “Minder producten overzichtelijk en tegen een aantrekkelijk tarief aanbieden, is belangrijk, maar wat ons betreft gaat dat niet ver genoeg. Dat zou eigenlijk een hygiënefactor moeten zijn” tja dat dacht ik dus ook tot ik producten ging tellen bij de grootbanken….. en eens ging kijken naar de voorwaarden. Meeste aanbieders moeten daar echt met de stofkam doorheen.

Leuk om nou juist van jullie te horen trouwens, ik heb destijds in 2000 aan de oprichting van Moneyou gewerkt en dat is een mooi voorbeeld van een succesvol sublabel.

Ik heb in 2000 bij Bouwfonds heel sterk gepleit voor eenvoudige producten (hypotheken toen nog) en met een team een hypotheek ontwikkeld die eenvoudig in het ‘Independer’ stramien paste en makkelijk te snappen was. Goed om te horen dat eenvoud bij jullie nog hoog in het vaandel staat.

Sublabels en ‘kleine’ bedrijven mag je niet zomaar synoniem verklaren. Vaak leunen sublabels toch gewoon op die logge, grote moederbedrijven (organisatie, IT, processen etc.) met alle voor- en nadelen van dien.

Leuk stuk Michiel!

(voor degene die opletten: nee we zijn geen familie ;))

Als aanvulling: los van de besproken organisatorische voordelen voor de banken waarom klein handiger kan zijn denk ik ook dat door de banken crisis het beeld van consumenten van grote banken (nog verder) verslechterd is. Ik kan me voorstellen dat veel consumenten om die reden grote namen mijden en eens gaan kijken wat kleinere (niche) spelers te bieden hebben.

Mijn antwoord op “Waarom de grote banken en verzekeraars ‘small’ sexy vinden” zou dus ook zijn “Omdat de consumenten dat vinden en de banken dus mee moeten gaan met die trend.”

Ha Guido,

eens! Ik denk dat vertrouwen/imago zeker meespeelt. 1. Je geld is door Nederlandse staat gegarandeerd tot 100.000. 2. na 2013 heb je geen cash meer nodig. Dus grote banken moeten snel verbeteren om positie te behouden.

Gerelateerde artikelen

Marketingfacts. Elke dag vers. Mis niks!

Marketingfacts. Elke dag vers. Mis niks!