15 redenen voor de keuze van een bouwmarkt

Yippie-Jaja-Yippie-Yippie-Yeah!

Brandreview geeft strategisch inzicht in de merkposities in het hoofd van consumenten. Iedere maand neemt Validators een andere branche onder de loep. Het is zomertijd, dus tijd voor vakantie of klussen. Dat verklaart onze keuze voor (online) bouwmarkten. Het vakgebied Reizen werd eind 2022 onderzocht, zie hier artikel. Van de 12 meest genoemde bouwmarkten/merken is de mentale marktpositie in kaart gebracht.

Brandreview is onderdeel van de Monitor Consumentengedrag, initiatief van Validators en VU Amsterdam om sinds 2020 het effect van een crisis op consumentengedrag te meten. In dit artikel lees je de belangrijkste uitkomsten van de mentale marktposities in de categorie (online) bouwmarkten. Dit artikel verscheen eerder op MarketingTribune.nl. Het is geschreven door Sebastian Houterman, Brand Growth Consultant bij Validators.

Het doel van het onderzoek is om de behoeften en het perspectief van consumenten in kaart te brengen. Door bij de consument te beginnen (en niet bij het merk) krijg je inzicht in dat wat echt relevant is voor de doelgroep. Waar baseren de consumenten hun keuzes op bij het kopen bij bouwmarkten? Validators kwam tot 15 belangrijke behoeftes (Category Entry Points) voor de keuze van (online) bouwmarkten. Onder (online) bouwmarkten worden winkels verstaan die hoofdzakelijk doe-het-zelfproducten verkopen voor klussen en inrichten van huis en tuin.

Figuur 1: Top 2 CEPs met hoogste en laagste relevantie onder bouwmarkten

De relevantste reden in de keuze van consumenten voor een bouwmarkt is ‘goede prijs’ (87%). Consumenten kiezen hun bouwmarkt in belangrijke mate op prijs gevolgd door dichtbij huis (83%). Deze hoge scores noemen wij ‘hygiënefactoren’ en daarop zou een merk niet te veel aandeel willen verliezen. Winnaar is Gamma die 3% aandeel wint in prijs onder de niet-kopers van Gamma, terwijl Praxis onder zijn niet-kopers markt verliest met -1%. Vooral onder niet-klanten liggen kansen voor merkgroei en Gamma loopt hier weg van Praxis.

Toolstation, opgericht in 2006, is een relatieve nieuwkomer in de bouwmarkt/doe-het-zelfbranche. Met een klein aandeel onder de 2% doen ze het vooral goed in ‘online voorraad checken’ en ‘gereedschap-en ijzerwaren’. De campagne en positionering van Karwei die gericht is op ‘mooi’ en ‘interieur’ werpt zijn vruchten af en het behaalt hier 4% meer aandeel. Ikea blijft Karwei hierop nipt voor.

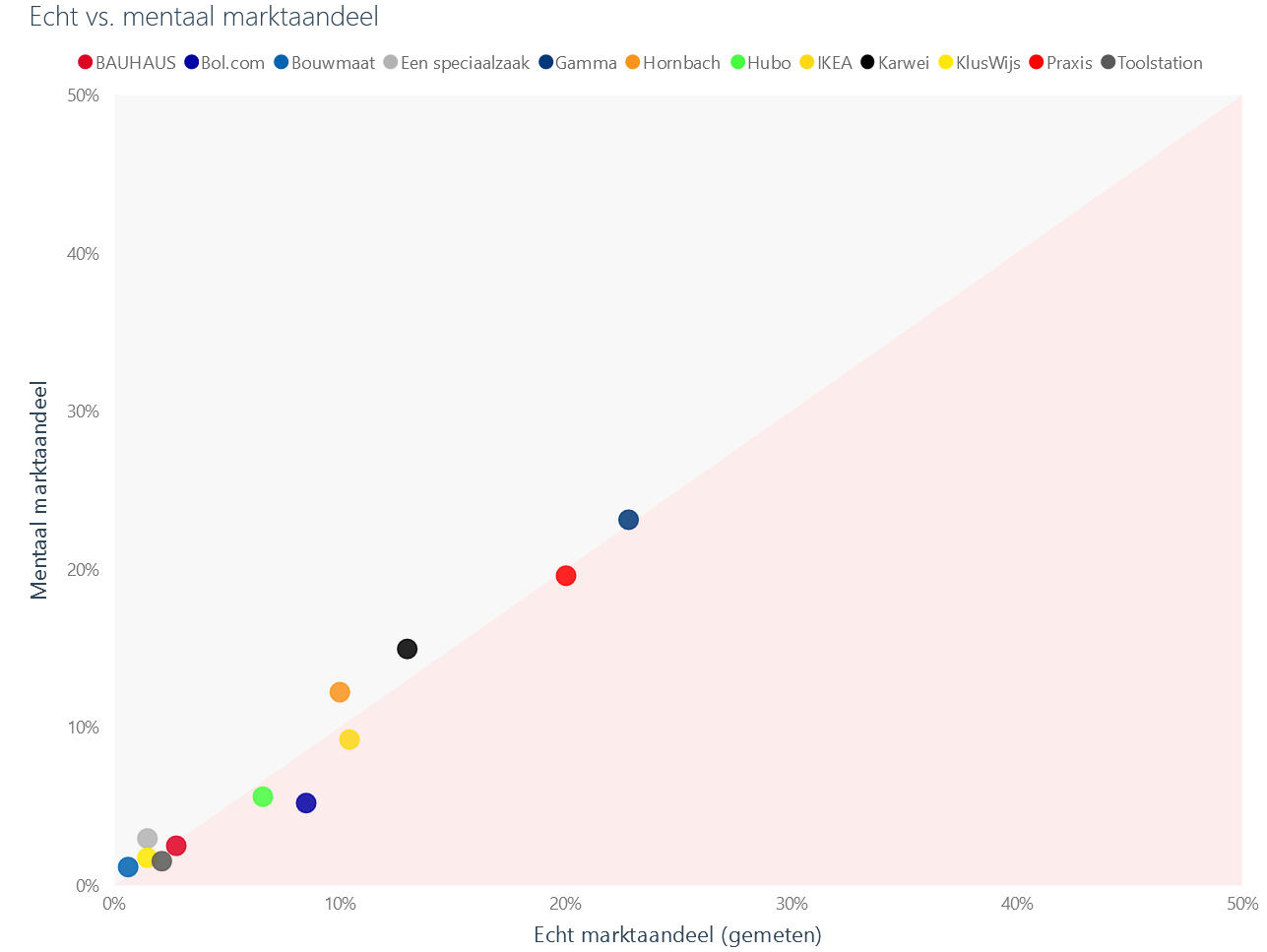

Gamma en Praxis leiders, BOL.com en Ikea de buitenbeentjes in mentaal marktaandeel

Binnen de categorie bouwmarkten claimt Gamma duidelijk leiderschap in zowel mentaal als echt marktaandeel. Gamma wordt op de voet gevolgd door Praxis. In de gehele categorie zien we over het algemeen dat alle merken vrijwel in het equilibrium staan in mentaal vs. echt marktaandeel; het mentale marktaandeel is een voorspeller van het echte marktaandeel.

De ‘grootste’ afwijking zien we voor het merk Bol.com, zij worden meer gekocht dan dat aan hen wordt gedacht als het gaat om het oriënteren voor klussen en inrichten voor huis en tuin. Dit zijn spontane klusaankopen vanwege fysieke aanwezigheid.

Figuur 2: Mentaal versus echt marktaandeel bouwmarkten

Yippie-Jaja-Yippie-Yippie-Yeah!

Bij de creatieve reclamemaker Hornbach wordt meer aan het merk gedacht (mentaal marktaandeel) dan gekocht in de afgelopen 6 maanden. Dit kan te maken hebben met de fysieke beschikbaarheid (kan men bij je kopen?). Hornbach heeft in 2023 namelijk 18 fysieke winkels, dit is minder dan de meeste andere bouwmarkten binnen dit umfeld van concurrenten (behalve Bauhaus). Hierdoor kan het zijn dat mensen wel bij Hornbach willen kopen, maar dat de vestiging bijvoorbeeld te ver weg is. Op omzetgebied blijkt Hornbach een veel hoger marktaandeel (26,1%) te hebben dan wat uit onderzoek naar voren komt (10%). Met een zeer grote mega doe-het-zelfmarkt weet Hornbach qua omzet veel beter te presteren dan de andere doe-het-zelf zaken.

Waar scoort de concurrentie hoog op?

Naast de scores van jouw merk op de CEP’s, is een belangrijk onderdeel in het groeien in mentaal marktaandeel het duidelijk in kaart brengen van het concurrentie-umfeld en wat hier gebeurt. Op welke CEP’s scoort de concurrentie mentaal hoger of lager dan jouw merk?

Binnen de categorie bouwmarkten zie je duidelijk waar de merken zich op richten. Marktleiders Gamma en Praxis staan vooral voor ‘aanbiedingen’ en ‘dichtbij huis’, daarnaast blinkt Gamma ook uit als het gaat om ‘ruime verfkeuze’. Waar Karwei als bouwmarkt het grootste marktaandeel heeft voor de CEP ‘interieur- en woondecoratie’, scoort Hornbach vooral goed op ’tuin klussen/inrichten’. Het merk Hubo staat vooral voor ‘professioneel advies’.

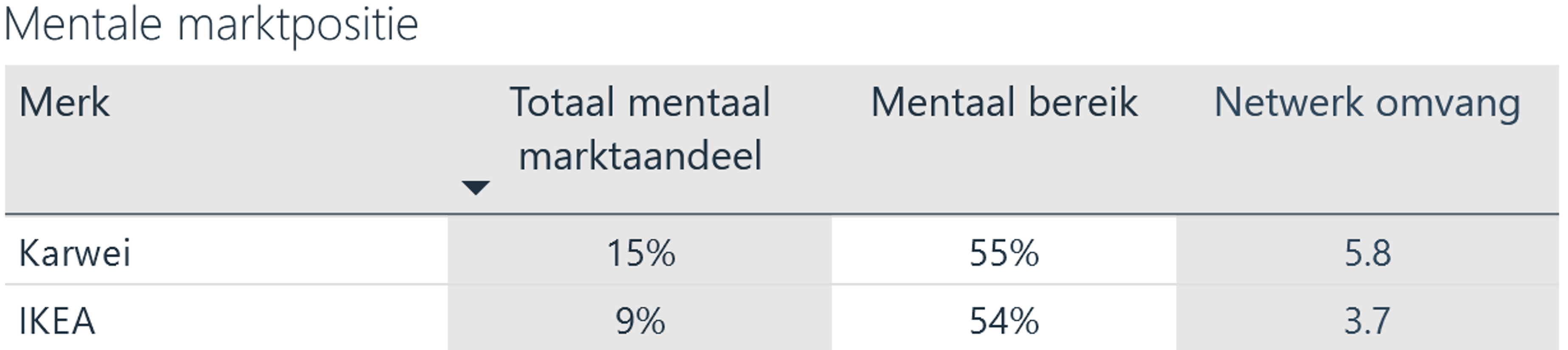

Karwei overklust Ikea

Karwei heeft met z’n strategie ingezet op een bouwmarkt met mooie interieur- en woondecoratie. En met succes want het wint marktaandeel en heeft een concurrent aan Ikea. Karwei heeft een hoger netwerk omvangen (zie figuur 3) en wordt vaker overwogen in andere categorieën. Dat maakt dat Karwei voorlopig Ikea van zich af weet te houden en dat is best een prestatie.

Figuur 3: Mentaal bereik en netwerk omvang van Karwei en Ikea

Hornbach de nummer 1 mediaspender (in ATL)

De Share of Voice (SOV) vertelt ons hoeveel een merk heeft besteed aan media ten opzichte van de totale media-uitgaven in de totale markt, in dit geval die van de bouwmarkten. Hornbach neemt over de afgelopen drie jaar maar liefst een derde (34%) van de totale mediaspend binnen de bouwmarkten op zich. Qua contentboodschap stuurt Hornbach op de behoefte ’tuinklussen/inrichten’ en met succes; het marktaandeel ligt 3% hoger. Een slimme strategie vanuit Hornbach om marktaandeel af te snoepen van de concurrenten.

Volgens marketingwetmatigheid van Binet & Field groeit een merk als het meer media inzet dan het eigen marktaandeel (Share of Market). De twee leiders (Gamma en Praxis) investeren minder en Hornbach significant meer. Op basis van de media (over)spending van Hornbach, wordt dan ook groei in marktaandeel verwacht. Wij zijn benieuwd waar dat naartoe gaat. Wordt vervolgd!

Achtergrond Brandreview

In 2018 zijn VU Amsterdam en Validators gestart met het Institute for Brand Analytics. Doel van deze samenwerking is het stuurbaar maken van merken en het meetbaar maken van marktaandelen in de hoofden van consumenten. Na vier jaar onderzoek naar ruim 300 merken kwamen we tot een methode die de kracht van merken kon meten en voorspellingen kon doen over het marktaandeel. Vanaf augustus loopt elke maand een specifieke branche mee als onderdeel van de Monitor Consumentengedrag. Eerst wordt met een online kwalitatief vooronderzoek de behoefte van consumenten getoetst (CEPs) en daarna wordt er een Brandreview meting gedaan.

Heb je op dit moment al vragen over het onderzoek? Neem dat gerust contact op met onze Brand Growth consultant sebastian.houterman@validators.nl